Стейблкоин UST утратил привязку к доллару США на фоне обвала крипторынка

На фоне обвала криптовалютного рынка алгоритмический стейблкоин экосистемы Terra — TerraUSD (UST) — вновь утратил привязку к доллару США. В ночь на 10 мая цена актива опустилась ниже уровня $0,62 (Coinbase).

Из-за инцидента криптовалютная биржа Binance временно заморозила вывод средств в блокчейне Terra. Пользователи обратили внимание на пустой биржевой стакан платформы.

It’s not for a lack of demand to bid below $.70. It’s simply not possible to submit orders via frontend/API. Dunno what’s going on

— Hasu⚡️🤖 (@hasufl) May 10, 2022

На момент написания UST торгуется вблизи $0,91.

Часовой график UST/USD биржи Coinbase. Данные: TradingView.

TerraUSD — один из крупнейших долларовых стейблкоинов. Согласно CoinGecko, его капитализация превышает $16 млрд. Поскольку для эмиссии UST используется механизм сжигания нативной криптовалюты LUNA, цена двух активов тесно коррелирует.

«Наличие подобной взаимосвязи создает значительные инфляционные риски, возникающие при выводе стейблкоинов из экосистемы Terra. Подобное рассмотрение рыночных процессов показывает, что изъятие из обращения значительной суммы UST не сказывается на стоимости последнего благодаря арбитражерам, однако операция стимулирует снижение цены LUNA. В условиях нисходящего тренда на рынке и при наличии негативных новостей может наблюдаться существенное падение стоимости криптовалюты», — поделился мнением специалист в области математического моделирования и постоянный автор ForkLog Сергей Струтинский.

За последние сутки LUNA потеряла свыше 40% стоимости и на момент написания торгуется вблизи $36. Еще в пятницу, 6 мая, цена криптовалюты превышала $80.

Часовой график LUNA/USDT биржи Binance. Данные: TradingView.

Модель сохранения паритета UST с долларом США во многом опирается на арбитражеров. Если цена стейблкоина опускается ниже $1, трейдеры могут купить его и обменять на $1 в LUNA, получив прибыль

1/ To help others understand the $UST arbitrage and why the peg doesn’t come back straight away…

There are some parameters that determine the spread when minting and burning $UST / $LUNA. The more mint/burn happens in a day, the higher the spread. #terraluna— My Life in Defi (@MyLifeInDefi) May 9, 2022

Однако, чтобы этот механизм работал, необходимо обеспечить спрос на целевой актив. В случае с UST платформой, обеспечивающей подобный спрос, выступает крупнейший протокол экосистемы Terra — Anchor. Последний платит по депозитом в UST свыше 19% годовых.

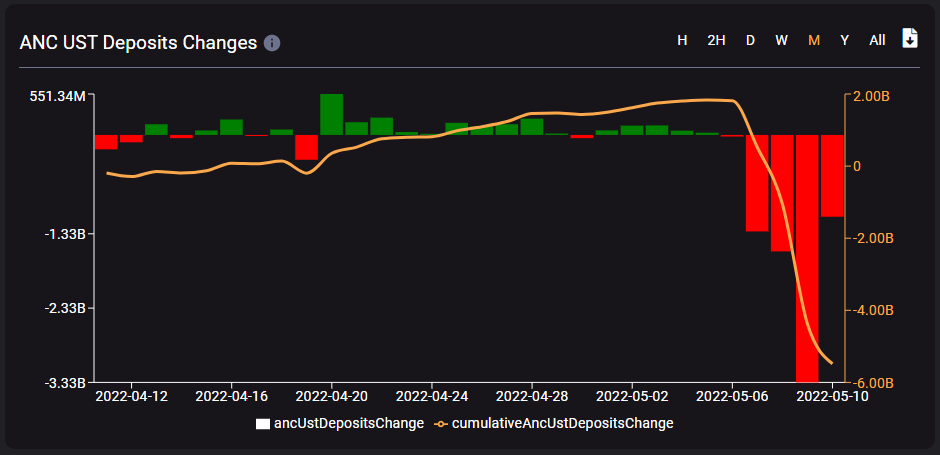

Согласно SmartStake, 9 мая пользователи вывели из протокола более 3,3 млрд UST. За неполные сутки 10 мая отток средств составил еще 1,1 млрд UST.

Данные: SmartStake.

Пользователи выводили средства из-за снижения ставки по депозитам до 17,87%. 8 мая это привело к кратковременной утрате UST привязки к доллару США. Но уже 9 мая показатель вернулся к 20% — на фоне оттока средств Anchor стало проще выплачивать более высокий процент.

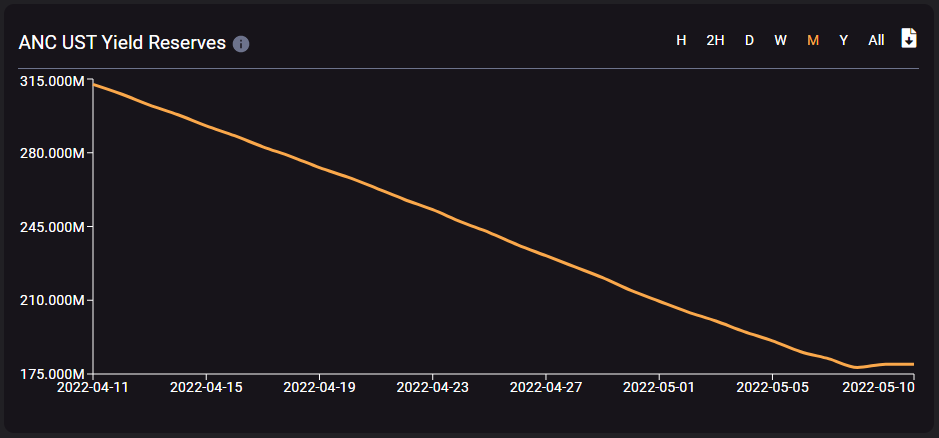

Вместе с тем объем резерва доходности (yield reserve) протокола продолжает сокращаться. На момент написания в пуле находится менее 180 млн UST.

Данные: SmartStake.

В марте 2022 года у UST появился еще один механизм обеспечения устойчивости — резервный биткоин-фонд некоммерческой организации Luna Foundation Guard (LFG). Он должен оперативно предоставить необходимую для поддержания цены актива ликвидность в BTC. Уже в мае объем активов под управлением структуры достиг 80 394 BTC.

Глава роста проекта Aztec Джонатан Ву отметил, что решение о создании фонда было принято после инцидента с платформой Abracadabra Money. Последняя позволяла использовать UST для выпуска Magic Internet Money (MIM) с коэффициентом залогового обеспечения до 90%.

The story there?

1) Get the Bitcoin gang on board (every cycle needs one crazy billionaire to go hard for the King)

2) Give redemptions a $UST -> $BTC offramp in addition to the existing $UST -> $LUNA one.https://t.co/hCI9I60TXt

— jonwu.eth (@jonwu_) May 9, 2022

В январе 2022 года разразился скандал вокруг DeFi-проекта Wonderland, с которым связан основатель Abracadabra Money Даниэле Сестагалли. Инцидент привел к снижению стоимости LUNA (за неделю котировки криптовалюты обвалились на 21%) и временной потере UST привязки к доллару США.

На фоне событий 9 мая LFG объявила, что предоставит OTC-трейдерам кредит на сумму $1,5 млрд для обеспечения устойчивости TerraUSD. Финансирование выделили за счет реализации резервов в BTC.

Вскоре после этого организация опубликовала свой новый биткоин-адрес и отметила, что продолжит предоставлять кредиты маркетмейкерам.

Below is the new LFG $BTC wallet address: https://t.co/9t0NX3VEMI

Last clip withdrawn by the LFG was ~37K BTC. Similar to the last deployment, it has been loaned to MMs.

Very little of the recent clip has been spent but is currently being used to buy $UST.

Updates coming.

— LFG | Luna Foundation Guard (@LFG_org) May 9, 2022

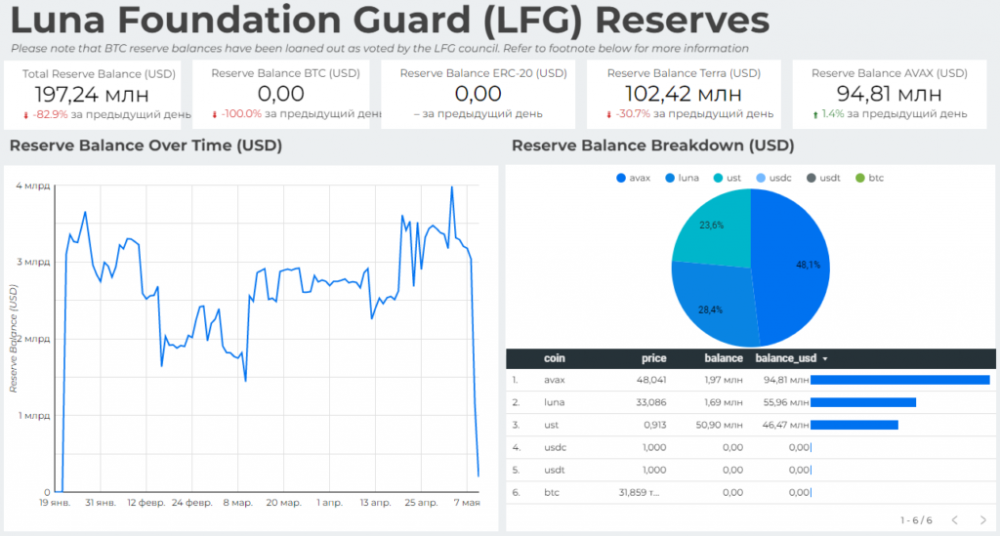

Ончейн-данные свидетельствуют об опустошении кошелька LFG. Согласно дашборду организации, в резервном фонде остались активы на ~$197 млн — львиная доля средств приходится на LUNA, UST и AVAX.

Данные: LFG.

Член управляющего совета LFG Хосе Мария Маседо в разговоре с CoinDesk подчеркнул, что резервных средств будет достаточно для восстановления стабильной цены UST. Однако критики организации считают, что она всего лишь «купила еще один день времени».

LFG using market makers to stabilize UST is fine imo. They were going to monetize their treasury one way or another. It buys them some time but it’s too little, too late. Optimistically it buys them a week. Pessimistically, less than a day.

— Galois Capital (@Galois_Capital) May 9, 2022

Аналитик The Block Ларри Чермак отметил слухи о том, что Jump Crypto, Alameda Research и другие организации, поддерживающие экосистему Terra, выделили дополнительные $2 млрд «на спасение UST». По его мнению, единственный способ сохранить актив — сделать его полностью обеспеченным.

I personally think the only way to save it now is by fully (or potentially very close to fully) collateralizing. Otherwise I don’t see it ever being used again

— Larry Cermak (@lawmaster) May 10, 2022

Глава Terraform Labs До Квон подчеркнул, что LFG не планирует «отказываться от своих позиций в биткоине». Он объяснил, что передача капитала маркетмейкерам обеспечит ликвидность, которая позволит стабилизировать UST.

2/ First, *LFG is not trying to exit its bitcoin position*.

The goal is to have this capital in the hands of a professional market maker such that:

1) Buy UST if price < peg

2) Buy BTC if price >= pegthus significantly strengthening the liquidity around UST peg

— Do Kwon 🌕 (@stablekwon) May 9, 2022

Джонатан Ву также предположил, что торговые компании «готовы сделать все, чтобы предотвратить смертельную спираль UST». По его словам, исход ситуации будет зависеть о того, превысит ли давление маркетмейкеров продажи со стороны розничных трейдеров.

So what’s next?

Friendly marketmakers go to work on deploying a piece of the $BTC treasury to market-buy $UST and keep the peg up.

Hope is there’s more (falling-knife) $BTC collateral in LFG than there is bank-run pressure from people fudding $UST.

— jonwu.eth (@jonwu_) May 9, 2022

Популярный аналитик под ником Hasu отметил, что у Terraform Labs и LFG была другая возможная стратегия действий.

Hate to give tips to ponzis but I’d just let the peg break down, not burn the treasury trying to support it. Wait until UST supply <> treasury parity, then rebuild as a collateralized stablecoin

— Hasu⚡️🤖 (@hasufl) May 9, 2022

«Не хочу давать чаевые Понци, но я бы просто позволил привязке рухнуть, а не сжигал бы казну, пытаясь сохранить ее. Подождите, пока предложение UST не достигнет казначейского паритета, а затем восстановите актив в виде обеспеченного стейблкоина», — написал он.

Тем временем в Terraform Labs заявили, что скептики преувеличивают значение происходящего. В компании подчеркнули, что UST обеспечен еще и активностью внутри экосистемы Terra, а арбитражерам необходимо время для стабилизации актива.

2/ UST MCAP > LUNA — No death spiral happens.

https://t.co/ZjaaESPytt— Terra (UST) 🌍 Powered by LUNA 🌕 (@terra_money) May 9, 2022

Некоторые считают, что инцидент, независимо от исхода, будет иметь серьезные последствия для криптовалютного рынка. Блогер Дэннис Портер отметил, что регуляторы будут использовать крах UST, как главный аргумент в пользу тотального регулирования стейблкоинов.

Mark my words. The UST failure will be used as evidence by policy makers to regulate stablecoins to death and champion CBDCs.

This is not good.

— Dennis Porter (@Dennis_Porter_) May 10, 2022

Напомним, в недавнем эксклюзиве ForkLog рассказал, как проблемы Anchor могут обрушить экономику Terra и рынок криптовалют.

Источник: Источник