Сооснователи 3AC объяснили крах хедж-фонда чрезмерной самоуверенностью

Учредители Three Arrows Capital Су Чжу и Кайл Дэвис в интервью Bloomberg назвали самоуверенность, порожденную многолетним бычьим рынком, в качестве первопричины коллапса ликвидируемого хедж-фонда.

По их словам, схожие ощущения были характерны для всей индустрии криптокредитования.

Для клиентов подобная деятельность позиционировалась как «рискованная». Они это осознавали и в мае на фоне ухудшения настроений на рынке, когда фирма исполнила возникшие маржинальные требования.

Самоуверенность породила «системный сбой в управлении рисками», отметили Су Чжу и Кайл Дэвис.

По их словам, сказалась комбинация взаимосвязанных односторонних ставок и адаптивных договоров о заимствованиях, которые «взорвались» в один момент. Это привело не только к краху их фонда, но и к проблемам Celsius Network, Voyager Digital и BlockFi.

Майк Новограц сравнил участников индустрии со «сборищем идиотов»

«У нас есть собственный капитал […] мы также принимаем депозиты от кредиторов, а затем генерируем доходность по ним. […] Это означает, что в итоге мы совершаем аналогичные сделки», — объяснил Су Чжу.

Топ-менеджеры признали, что скорость, с которой рухнула Terra, застигла их врасплох. Они допустили, что это стало возможным «из-за слишком большой близости» к основателю проекта До Квону.

Спираль смерти Terra: как и почему LUNA и UST потерпели крах

«Мы не смогли осознать, что LUNA способна упасть до нуля за считанные дни. Что это приведет к сокращению кредитования во всей отрасли и окажет значительное давление на все наши неликвидные позиции. Для нас это было очень похоже на момент LTCM. У нас, как и у других, были разные виды сделок, которые мы считали „хорошими”. А потом они крайне резко все одновременно получили негативную оценку. […] Это было похоже на „заражение”», — пояснили они.

Как проблемы Celsius, 3AC и stETH повлияют на цену Ethereum и рынок криптовалют

По словам учредителей, хедж-фонд смог продолжить работу, поскольку все были «довольны» его финансовым положением и позволили им торговать «как будто ничего не случилось».

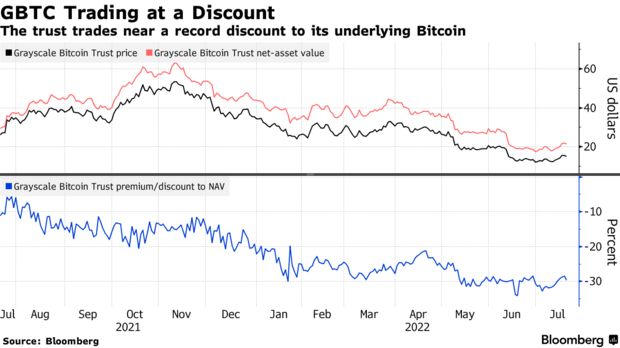

Еще одной проблемой для 3AC стала ситуация с GBTC от Grayscale Investments. Хедж-фонд нарастил позицию в инструменте до эквивалента $1 млрд. На фоне появления конкурирующих продуктов спред биткоин-траста к NAV расширился, а из-за локап-периода фирма не могла выйти из сделки с плечом.

Данные: Bloomberg.

«Мы продолжали вести дела как обычно. Но потом, когда биткоин обвалился с $30 000 до $20 000, […] это стало своего рода гвоздем в крышку гроба», — признал Су Чжу.

Учредители не учли, что кредитный рынок может иметь циклическую природу. Может возникнуть ситуация, когда потребуется дополнительная ликвидность, а доступ к ней уже утрачен. Когда «кое-что уже накручивается на вентилятор», добавили они.

Основатели 3AC отвергли спекуляции на тему вывода активов незадолго до коллапса Three Arrows Capital, назвав их частью клеветы.

«Нас могут назвать глупыми или помешанными. […] Они скажут, что я „смылся” с деньгами, когда я на самом деле вернул больше своих личных средств», — заявил Су Чжу.

Касательно яхты один из учредителей заявил, что ее приобрели больше года назад и сдали в эксплуатацию в Европе. Связанные с ней транзакции доступны широкой публике.

Су Чжу отверг мнение о присущем ему экстравагантном образе жизни. По его словам, на работу он ездил на велосипеде, а в собственности семьи «только два дома в Сингапуре».

«Нас никогда не видели разъезжающими на Ferrari и Lamborghini. Такое очернение нас — из классической пьесы […]. Фонды взрываются, […] и тогда появляются заголовки, которые люди любят обсуждать», — заявил Cу Чжу.

Сооснователи не согласились с утверждением, что исчезли и не поддерживают диалог с кредиторами. Они объяснили сокрытие своего местонахождения угрозами физической расправы и заявили, что общаются с клиентами с «первого дня».

На данный момент оба находятся на пути в Дубай. Своей целью они назвали «спокойную и упорядоченную ликвидацию сложного переплетения их активов».

22 июля стало известно, что привлеченная кредиторами 3AC консалтинговая компания Teneo получила контроль над активами хедж-фонда с оценкой в $40 млн. Об этом говорится в материалах для суда, которые оказались в распоряжении Bloomberg.

Активы включают криптовалюту, NFT, доли в стартапах и банковские счета. Это лишь малая часть из $2,8 млрд, которую затребовали кредиторы.

Основатели 3AC, все еще владеют или контролируют «определенные цифровые активы и банковские счета», говорится в документах.

Начиная с 1 июля, ликвидаторы направили запросы о предоставлении информации порядка 40 лицам, а также примерно 30 банкам и биржам, которые могли работать с хедж-фондом.

Напомним, по оценке журналиста Колина Ву, сумма непокрытых активами обязательств 3AC находится в пределах $1 млрд-$1,5 млрд.

В начале июля 3AC подал ходатайство о банкротстве в суд Нью-Йорка.

До этого суд Виргинских Островов постановил ликвидировать Three Arrows Capital.

Читайте биткоин-новости ForkLog в нашем Telegram — новости криптовалют, курсы и аналитика.

Источник: Источник