Как лендинговый протокол Alchemix стал драйвером роста DeFi 2.0

Содержание статьи

Наряду с DEX, лендинговые сервисы — один из краеугольных камней сегмента DeFi. Обладая относительно простыми интерфейсами, они позволяют ходлерам получать процентный доход и за несколько кликов брать взаймы средства под залог цифровых активов.

В сегменте уже долгое время доминируют такие проекты, как MakerDAO, Aave и Compound. Их TVL составляют $15,15 млрд, $13,59 млрд и $6,64 млрд соответственно (по состоянию на 10.04.2022). Также набирает обороты протокол Anchor из экосистемы Terra. Его TVL уже превысил $15 млрд.

Постепенно завоевывают популярность и лендинговые проекты концепции DeFi 2.0 вроде Alchemix, где долговые обязательства самопогашаются и не подвергаются ликвидациям.

- Alchemix ориентирован на более высокую капиталоэффективность и минимизацию ликвидаций благодаря эмиссии синтетических версий залогового актива.

- Ключевая инновация платформы заключается в самопогашаемых займах, реализованных благодаря интеграции с yEarn Finance.

- В Alchemix предусмотрены возможности частичной ликвидации позиций и погашения долга при помощи различных стейблкоинов.

Ключевые особенности классических лендинговых протоколов

У любого лендингового протокола есть пулы предложения цифровых активов и пулы заемных средств. Каждый из них содержит определенный набор монет.

Пользователи депонируют активы в пул предложения, что дает им возможность получать процентный доход на вложенные средства и брать монеты взаймы. Сумма доступных кредитных средств в определенной пропорции ниже стоимости активов в пуле предложения.

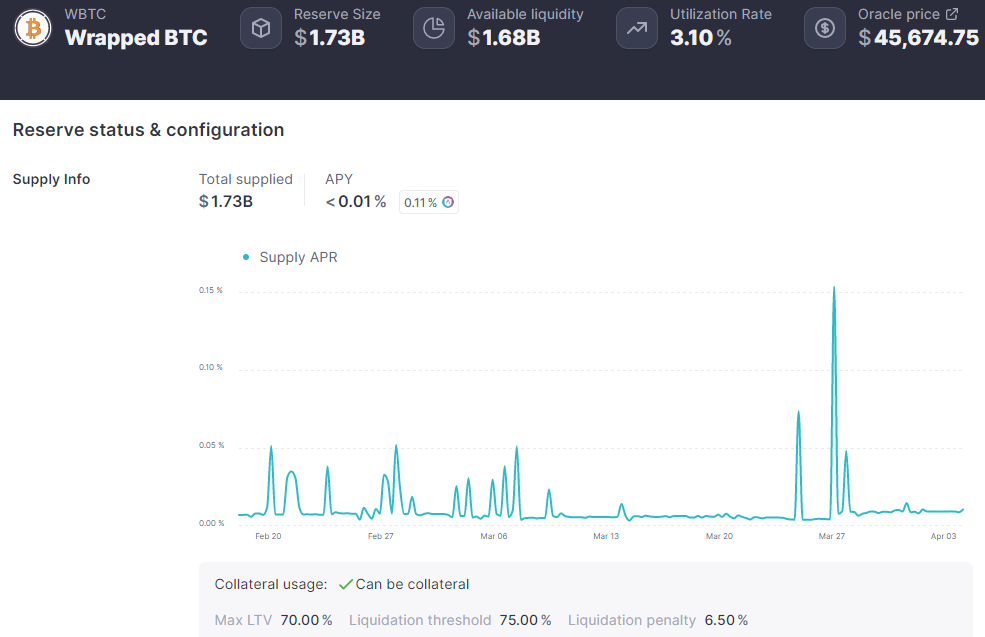

Например, параметр Loan-to-Value (LTV) для «обернутого биткоина» WBTC на платформе Aave в сети Ethereum составляет 70%. Это значит, что если сумма залогового обеспечения составляет $10 000, то пользователь может одолжить WBTC стоимостью не более $7000.

Данные: Aave.

В избыточном обеспечении кроется основное отличие permissionless-протоколов от продуктов традиционного финансового рынка, основанных на частичном резервировании и KYC.

Схема взаимодействия пользователей с лендинговыми сервисами.

Другой ключевой аспект лендинговых протоколов — ликвидации. Если стоимость обеспечения упадет ниже определенного уровня, залоговые активы пользователя будут принудительно проданы.

Ценностное предложение Alchemix

Alchemix — относительно новый лендинговый протокол с некоторыми специфическими особенностями.

«Самопогашаемые займы Alchemix позволяют использовать ряд токенов без риска ликвидации», — указано на сайте проекта.

Избежать риска ликвидации позволяют займы в синтетических версиях залоговых активов. Например, пользователь вносит обеспечение в ETH или DAI, а выпускает привязанные к ним активы — alETH и alUSD соответственно.

Если цены монет снижаются, то падают как стоимость залогового обеспечения, так и заемных средств. Однако это не сказывается негативно на долговых позициях пользователей и не влияет на параметр LTV.

В этом и кроется ключевое отличие Alchemix от классических лендинговых протоколов, где обычно депонируют волатильные активы вроде ETH, а получают займы в стейблкоинах (при падении стоимости залога в эфире сумма кредита в стейблкоинах остается неизменной, делая долговую позицию рискованной).

Платформа взаимодействует с протоколом yEarn Finance, созданным Андре Кронье. Благодаря этой интеграции пользователи получают доход на депонированные ими залоговые активы.

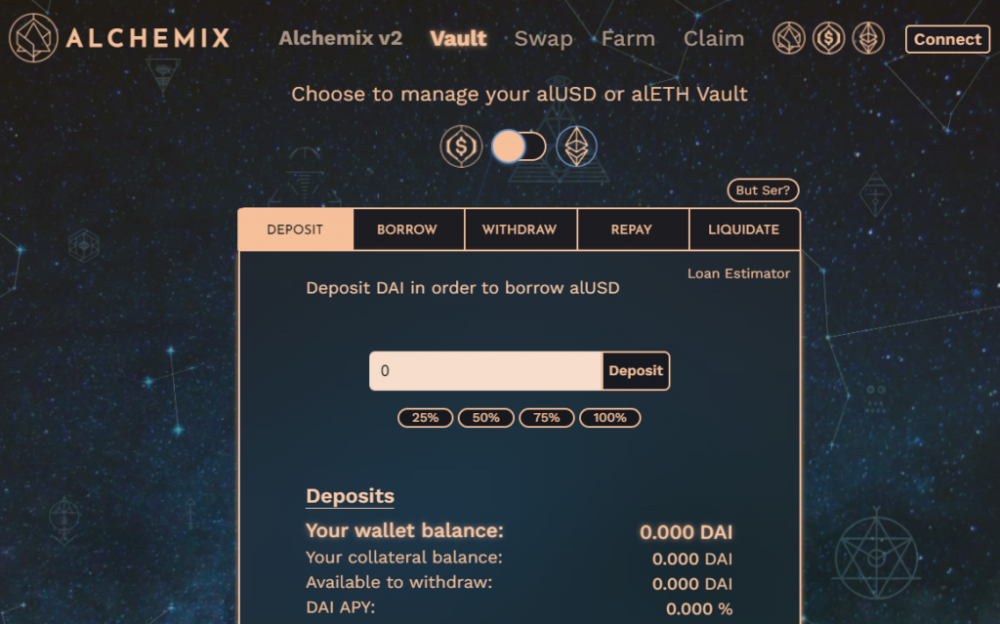

Например, пользователь вносит DAI в Alchemix. На стейблкоины сразу же начинает начисляться доход благодаря использованию одной из стратегий yEarn Finance. Под залог вложенных средств пользователь может взять взаймы alUSD — нативный стейблкоин протокола.

Схема взаимодействия пользователя с протоколом Alchemix.

Генерируемый хранилищем yEarn процентный доход постепенно погашает займ пользователя. Такой подход более эффективен, поскольку позволяет получать больше заемных средств и сводит к минимуму риски ликвидаций.

Параметр Loan Ratio протокола Alchemix составляет 50%. Это значит, что сумма займа пользователя не может превышать половину стоимости залоговых средств. Другими словами, стоимость обеспечения должна как минимум вдвое превосходить сумму кредита.

Пользователи могут в любое время ликвидировать обеспечение или его часть для моментального погашения долга, выраженного в alUSD. Частичная ликвидация позиции может быть полезна, если пользователю срочно нужны залоговые активы, но нет возможности полностью вернуть одолженные средства.

Погасить займ можно как при помощи синтетического стейблкоина, так и посредством более привычных DAI, USDC или USDT.

На момент написания доходность хранилища (Vault) на yEarn для стейблкоина DAI составляет всего 2,53%. Стратегия предполагает взаимодействие с платформами Compound и Curve для фарминга токенов COMP и CRV. Сгенерированные монеты продаются за DAI, которые впоследствии снова депонируются в Vault.

10% от сгенерированных доходов поступает в казначейство децентрализованной автономной организации Alchemix. Эти средства используются для оплаты труда разработчиков, финансирования различных инициатив сообщества, на периодические аудиты и т. д. Остальные 90% направляются на погашение долговых позиций пользователей.

Для поддержания стабильности курса alUSD используется система арбитража, схожая с Terra.

Предположим, что 1 alUSD стоит дешевле, чем 1 DAI. Арбитражер может купить «со скидкой» синтетические стейблкоины от Alchemix на одной из бирж, а затем с выгодой обменять их на эквивалентное количество DAI, чтобы погасить долг в своем хранилище.

Если же 1 alUSD стоит дороже 1 DAI, актив можно выпустить с дисконтом по отношению к рыночной цене, а затем продать.

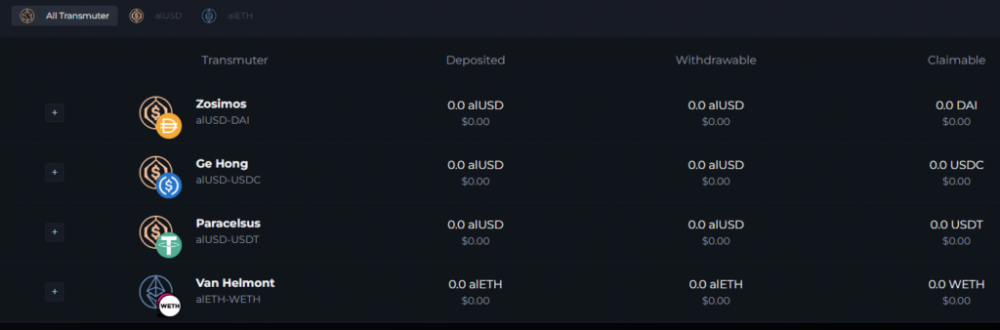

На платформе есть инструмент Transmuter. Благодаря ему доступна конвертация WETH и стейблкоинов в синтетические активы и обратно в соотношении 1:1. Например, можно обменять одолженные alUSD на DAI, а затем использовать последние в сторонних DeFi-протоколах для максимизации отдачи от капитала.

Transmuter второй версии протокола Alchemix.

У Alchemix есть нативный токен ALCX. Он используется в голосованиях по вопросам управления протоколом. Токен можно также задействовать в стейкинге или в пуле ликвидности WETH/ALCX на SushiSwap.

На графике ниже видно, что в марте 2021 года, вскоре после запуска проекта, курс ALCX ненадолго преодолел рубеж в $2000. Впоследствии цена актива пустилась в свободное падение.

Данные: CoinGecko.

На момент написания (10.04.2022) актив торгуется близ исторического минимума — чуть выше отметки $90.

ALCX, ETH и синтетические версии этих активов также можно фармить.

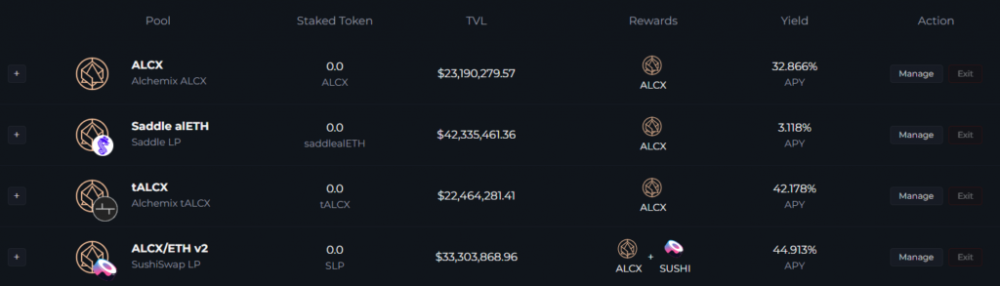

Пулы раздела Farming второй версии Alchemix.

Годовые доходности пулов (APY) существенно отличаются. Например, APY у Saddle alETH по состоянию на 6.02.2022 составляет 3,12%, у ALCX/ETH v2 — 44,91%.

Alchemix 2.0 и будущие перспективы проекта

Запуск первой версии Alchemix состоялся в феврале 2021 года. Поначалу на платформе было всего два Vaults — для DAI/alUSD и ETH/alETH.

Данные: legacy.alchemix.fi.

С запуском второй версии в марте 2022 года интерфейс Alchemix преобразился, существенно расширились возможности платформы.

Хранилища во второй версии протокола. Данные: Alchemix.

Появились Vaults на базе популярных централизованных стейблкоинов USDC и USDT, а также на основе «обернутого» эфира от Lido (wstETH) и rETH протокола Rocket Pool.

В соответствии с новыми активами расширились и возможности Transmuter, изменился раздел Farms.

Сооснователь Alchemix под ником Scoopy Trooples анонсировал интеграцию с Aave, Compound и другими DeFi-протоколами в дополнение к yEarn.

We are initially launching with @iearnfinance as our yield provider, but will soon have strategies that can hook into yield sources from @AaveAave and @compoundfinance and other protocols that share their token standards.

— scoopy trooples (@scupytrooples) March 15, 2022

По его словам, вскоре появятся новые стратегии доходности и варианты залогового обеспечения.

More strategies and collateral types will be added over time to Alchemix v2. It is our goal to have our yield sources capture the best yields in DeFi for our users.

— scoopy trooples (@scupytrooples) March 15, 2022

Scoopy Trooples также назвал вторую версию протокола более безопасной в сравнении с первой.

Выводы

У Alchemix интересное ценностное предложение — разработчики кардинально пересмотрели подходы к некастодиальному кредитованию.

Благодаря взаимодействию с агрегатором доходности yEarn и применению синтетических активов залоговые средства пользователей используются эффективно. Долговые позиции практически не подвержены ликвидациям и автоматически обслуживаются будущим процентным доходом.

Из недостатков платформы можно отметить невысокую (на момент написания) доходность стратегий yEarn. Также пока еще отсутствует поддержка сетей нового поколения вроде Fantom и Avalanche с их быстрыми и недорогими транзакциями. Однако с большой вероятностью эти проблемы вскоре будут решены, учитывая оптимистичные заявления разработчиков и растущую популярность кроссчейн-решений.

В будущем можно ожидать появления не менее оригинальных подходов в рамках концепции DeFi 2.0 и новых решений, мотивирующих пользователей к активному участию в децентрализованных экосистемах.

Источник: Источник