В соответствии с производными метриками, еще рано заявлять о достижении дна

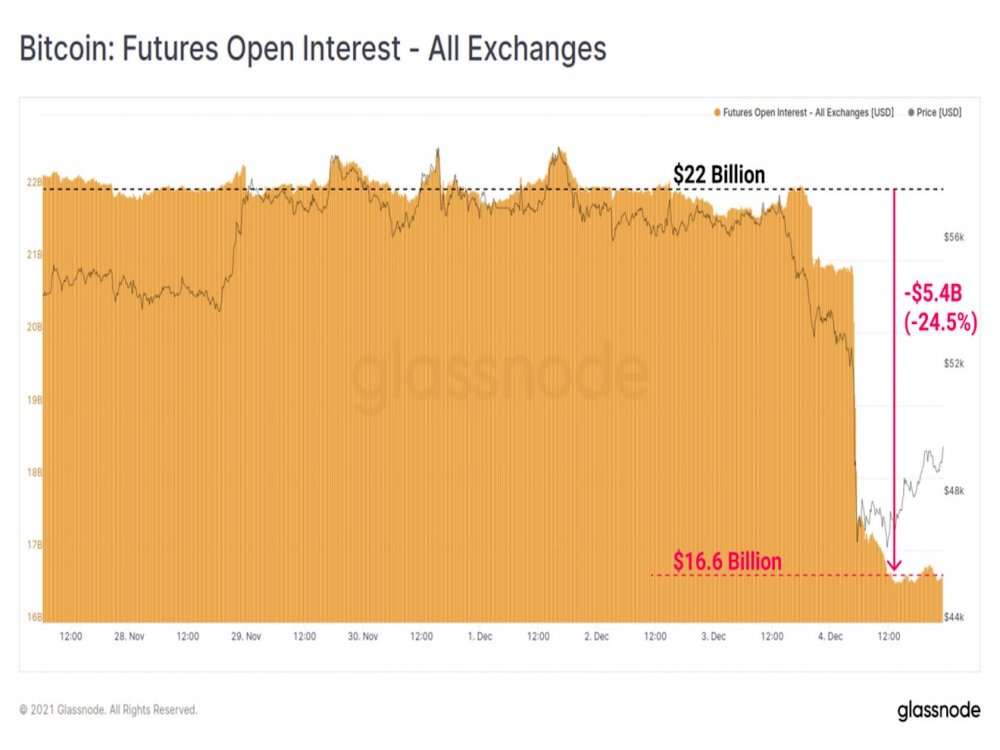

Скачок цен на биткоин на 4700 долларов 29 ноября, вероятно, был большим облегчением для держателей, но в соответствии с производными метриками еще рано говорить о достижении дна.

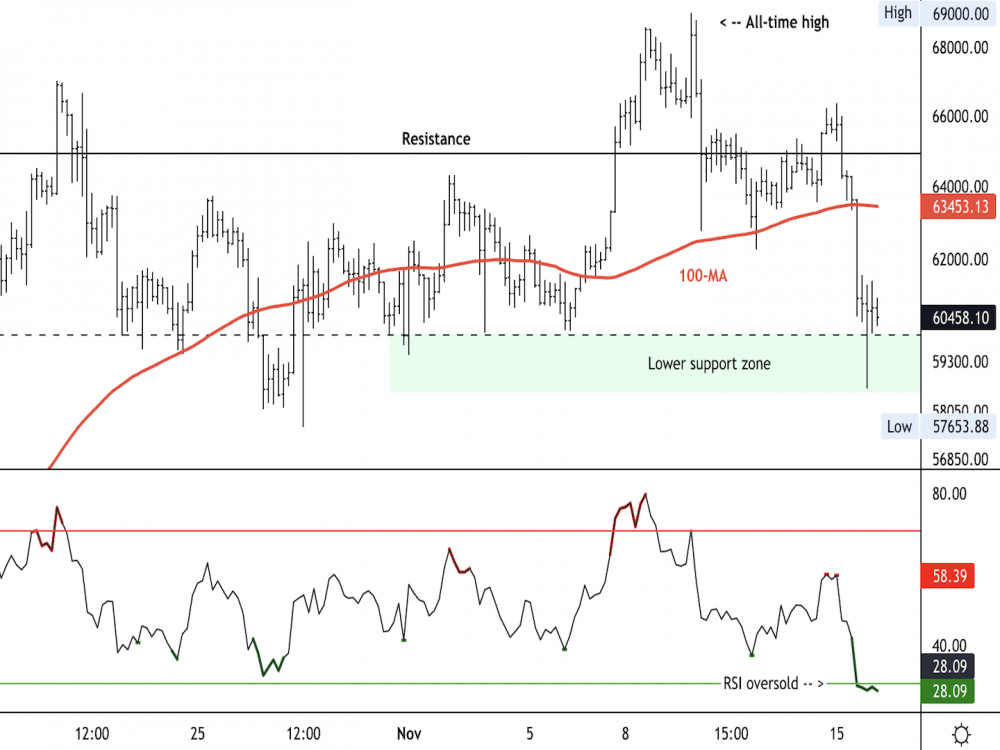

Это не должно удивлять, потому что цена биткоина все еще на 15% ниже рекордно высокого уровня 69 000 долларов, установленного 10 ноября. Всего через 15 дней криптовалюта протестировала поддержку 53 500 долларов после резкой коррекции 22%. Сегодняшний разворот тренда, возможно, был воодушевлен объявлением MicroStrategy о том, что в понедельник она приобрела 7 002 биткойна по средней цене 59 187 долларов США за монету. Перечисленная на бирже компания привлекла деньги, продав 571 001 акцию в период с 1 октября по 29 ноября, собрав в общей сложности 414,4 миллиона долларов наличными.

Более бычьи новости появились после того, как немецкий оператор фондового рынка Deutsche Boerse объявил о листинге биржевой ноты Invesco Physical Bitcoin или ETN. Новый продукт будет торговаться под тикером BTIC на цифровой фондовой бирже Xetra Deutsche Boerse. Чтобы понять, насколько позиционируются бычьи или медвежьи профессиональные трейдеры, следует проанализировать базисную ставку фьючерсов. Этот показатель также известен как фьючерсная премия и измеряет разницу между фьючерсными контрактами и текущим спотовым рынком на регулярных биржах.

Ежеквартальные фьючерсы биткоина являются предпочтительными инструментами китов и арбитражных бюро. Несмотря на то, что деривативы могут показаться сложными для розничных трейдеров из-за даты их расчетов и разницы в ценах от спотовых рынков, наиболее печально известным преимуществом является отсутствие колеблющейся ставки финансирования.

Трехмесячные фьючерсы обычно торгуются с премией в годовом исчислении 5%–15%, что считается альтернативной стоимостью арбитражной торговли. Откладывая расчеты, продавцы требуют более высокую цену, и это приводит к разнице в цене. Обратите внимание на 9% дна 27 ноября, так как биткойн протестировал поддержку в размере 56 500 долларов. Затем, после ралли в понедельник выше 58 000 долларов США, показатель сместился обратно на здоровые 12%. Даже с этим движением нет никаких признаков волнения, но ни одну из последних нескольких недель нельзя охарактеризовать как медвежий период.

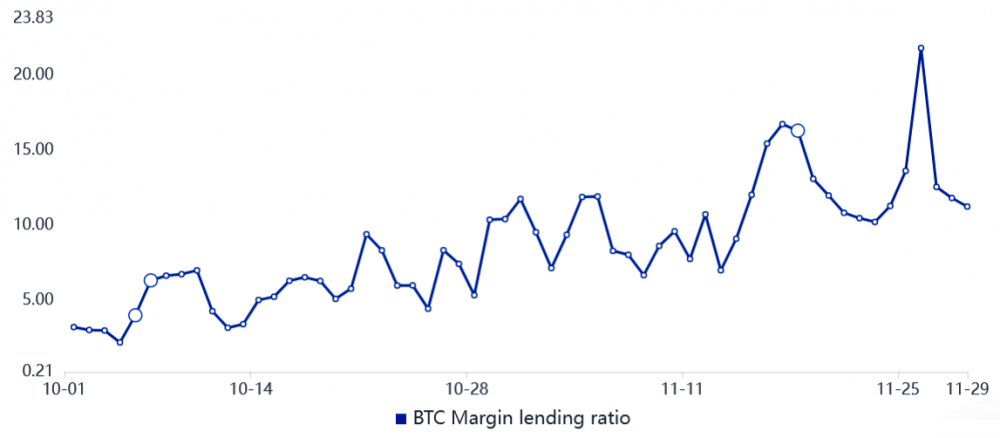

Маржинальная торговля позволяет инвесторам занимать криптовалюту, чтобы использовать свою торговую позицию, тем самым увеличивая доходность. Например, можно купить биткоин, одолжив Tether (USDT), тем самым увеличив воздействие. С другой стороны, заимствование биткойнов может быть использовано только для его сокращения или ставки на снижение цены. В отличие от фьючерсных контрактов, баланс между маржинальными лонгами и шортами не обязательно совпадает.

Когда коэффициент маржинального кредитования высок, это указывает на то, что рынок бычий — напротив, низкий коэффициент кредитования сигнализирует о том, что рынок медвежий. Приведенный выше график показывает, что трейдеры в последнее время занимали больше биткойнов, потому что соотношение снизилось с 21,9 26 ноября до текущего 11.3. Однако данные склоняются бычьим в абсолютном выражении, потому что индикатор выступает за заимствование стейблкоинов с большой маржой.

Данные о производных условиях показывают нулевое волнение со стороны профессиональных трейдеров, даже несмотря на то, что биткоин вырос на 9% по сравнению с минимумом в 53 400 долларов 28 ноября. В отличие от розничных торговцев, эти опытные киты избегают FOMO, хотя индикатор маржинального кредитования показывает признаки чрезмерного оптимизма.

Источник: Источник