Могут ли биржи предотвратить каскадные ликвидации?

Содержание статьи

В минувшую пятницу перегретый рынок деривативов на криптовалюту привел к резкой распродаже. Могут ли биржи что-нибудь с этим сделать?

Каскадные ликвидании — это цикл, который раз за разом повторяется на криптовалютном рынке. Причиной каскадных ликвидаций могут служить перегретость и чрезмерно завышенное кредитное плечо для длинных позиций на розничных рынках.

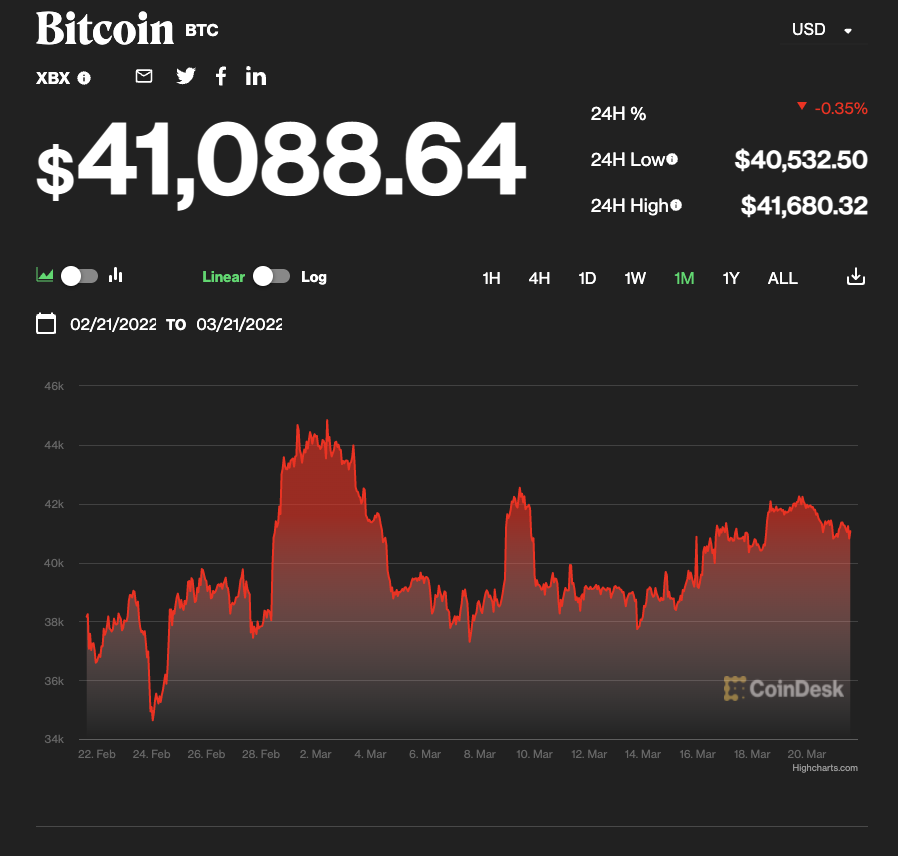

Именно это и произошло на выходных. Крупные институциональные продажи в пятницу вызвали волну каскадных ликвидаций, в результате которых были ликвидированы рекордные 1,8 миллиарда долларов и более 375 000 общих ликвидаций.

В преддверии краха открытый интерес к фьючерсным платформам был близок к историческим максимумам, превышающим 23 миллиарда долларов. Инвесторы также были настроены оптимистично: 4 декабря соотношение длинных/коротких позиций на Binance составило 5,7.

Трейдеры рассказали, что стимулом для этой активности стал розничный рынок с чрезмерными рычагами. Кредитное плечо позволяет трейдерам торговать с использованием заемных средств, увеличивая прибыль в случае роста, но и увеличивая потери в случае снижения вплоть до ликвидации позиций. По словам соучредителя GSR Ричарда Розенблюма, несмотря на то, что криптобиржи сократили кредитное плечо, предлагаемое клиентам, в розничной системе все еще есть много рычагов.

Бывший нефтетрейдер Goldman Sachs сказал, что доля розничных трейдеров, использующих кредитное плечо на криптовалютных рынках выше, чем на традиционных. В случае просадки трейдеры криптовалютных фьючерсов могут быть ликвидированы или закрыты из своей позиции из-за потери их начальной маржи.

Эти убытки могут заставить трейдеров продавать еще больше криптовалюты, тем самым усиливая эффект ликвидации, тем самым вызывая больше ликвидаций.

По словам Розенблюма, трейдеры должны ожидать, что это продолжится и в будущем благодаря трем уникальным особенностям криптовалюты.

«(1) наличие гораздо более высокой волатильности (2) отсутствие разрывов цепи и (3) это рынок, который никогда не закрывается», — сказал он.

А биржи могут что угодно делать?

Круглосуточный характер криптовалютного рынка в сочетании с отсутствием ограничений, налагаемых биржами, означает, что у трейдеров меньше времени на переваривание информации так же, как на традиционных рынках.

На фондовых рынках США были установлены автоматические выключатели после события «Черный понедельник» 1987 года, когда индекс Доу-Джонса упал более чем на 22,6% — это крупнейшее однодневное процентное падение в истории на тот момент.

Маловероятно, что оффшорные биржи будут реализовывать автоматические выключатели, учитывая, что это противоречит духу открытой природы криптовалюты. Тем не менее, на некоторых площадках были введены определенные ограничения, чтобы не допустить обвала рынка. В прошлом году один из руководителей сказал, что его компания изучает возможные ограничения, чтобы помешать одному игроку управлять рынком (участники рынка, кстати, подозревают, что это произошло в пятницу). Вот отрывок из разговора:

«У вас может быть период охлаждения рынка. Допустим, кто-то съедает 5% книги заказов, тогда у этого участника рынка будет охлаждение на 5%. Мы могли бы реализовать защиту от этого это в будущем. Есть много участников, которые хотят торговать агрессивно и быстро. Как только мы включим периоды охлаждения и автоматические выключатели циклов, мы станем внешним фактором, это может навредить бизнесу».

Другой руководитель, выступая анонимно, согласился:

«Это вредит бизнесу. И это теория игр. Ни одна биржа не хочет разрывов цикла, потому что бизнес переместится в другое место».

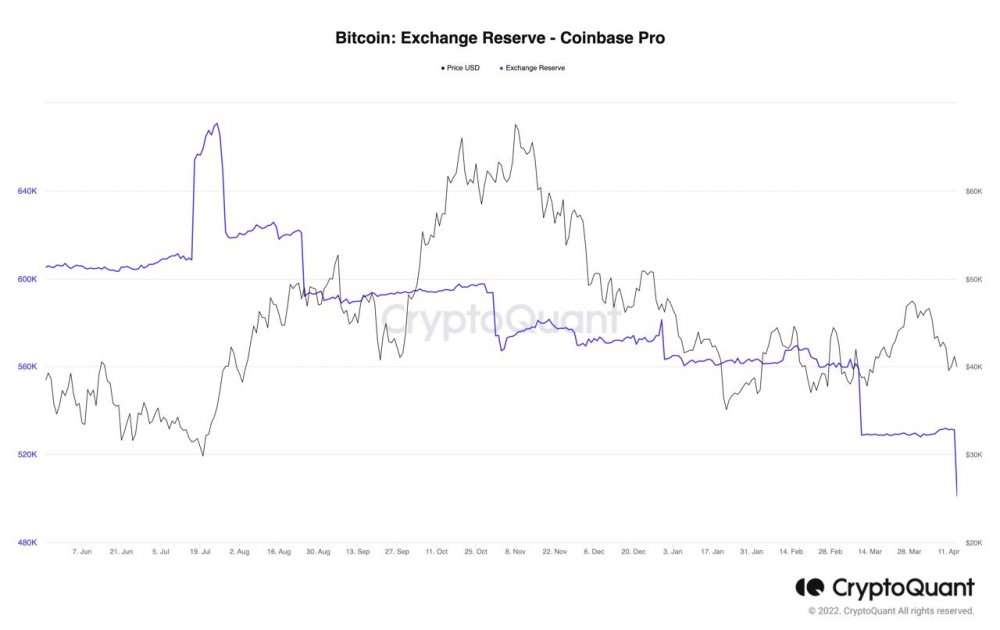

Тем не менее, некоторые биржи приняли меры, чтобы установить ограждения на своем рынке. Coinbase, например, заявляет, что может «по своему усмотрению» инициировать аукцион после приостановки торговли активом в зависимости от рыночных условий, чтобы «обеспечить справедливый и упорядоченный рынок».

Возможны альтернативные решения. Paradigm, платформа криптодеривативов, создает внебиржевые аукционы ликвидации, которые будут управлять ликвидациями из основной книги заказов, чтобы ослабить их влияние на более широкий рынок.

Источник: Источник