Цена биткоина сталкивается с волотильностью

Цена биткоина сталкивается с периодом волатильности, так как за два часа она упала с максимума в 52 950 долларов США до минимума в 42 800 долларов США.

Нет никаких сомнений в том, что шорты — трейдеры, которые делают ставки на снижение цен — взяли верх с момента ликвидации длинных фьючерсных контрактов на сумму 3,54 миллиарда долларов США 7 сентября. Объявления MicroStrategy от 13 сентября о том, что она добавила более 5050 биткоинов по средней цене 48 099 долларов, было недостаточно для восстановления доверия, а цена криптовалюты осталась неизменной около 44 200 долларов.

Хотя влияние шорт может ощущаться, более вероятно, что нормативные проблемы продолжают подавлять рынки, так как Министерство финансов Соединенных Штатов, как сообщается, обсуждало потенциальное регулирование частных стейблкоинов, как сообщил Reuters 10 сентября. Растущий интерес со стороны регулирующих органов проявляется по мере роста рыночной капитализации стейблкоинов с 37 миллиардов долларов в январе до нынешних 125 миллиардов долларов. Кроме того, Visa и Mastercard подтвердили свою заинтересованность в решениях, связанных со стейблкоинами.

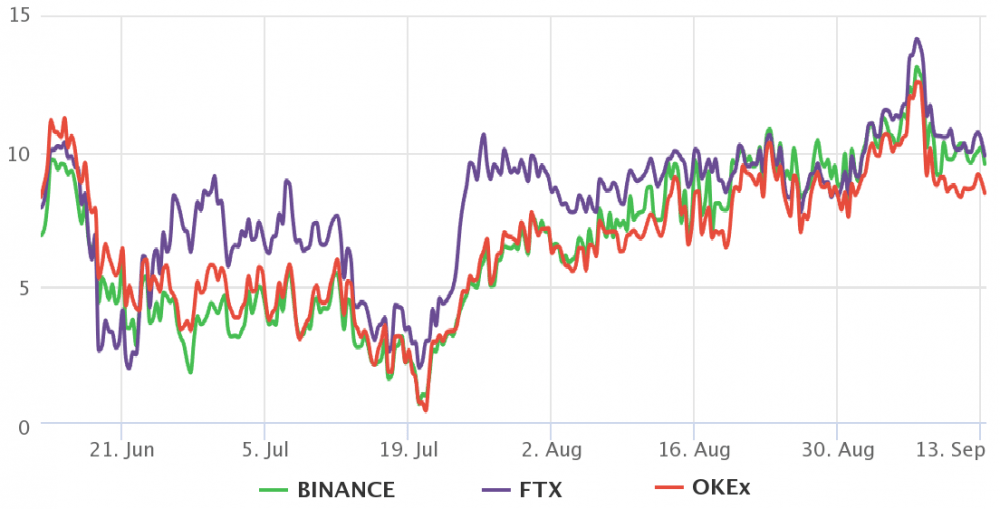

Независимо от причины текущей слабости цен, контракты на производные финансовые инструменты демонстрируют бычьи настроения с 7 августа. Квартальные фьючерсы на биткоин являются предпочтительными инструментами китов и арбитражных бюро, потому что они имеют значительное преимущество в отсутствии колебающегося уровня финансирования. Тем не менее, это может показаться сложным для розничных трейдеров из-за даты их расчетов и разницы цен от спотовых рынков.

Когда трейдеры выбирают бессрочные контракты (обратные свопы), биржи производных инструментов взимают комиссию каждые восемь часов в зависимости от того, какая сторона требует больше кредитного плеча. Между тем, контракты с фиксированным сроком действия обычно торгуются с премией от обычных спотовых рынков, чтобы компенсировать отложенное урегулирование.

На здоровых рынках ожидается годовая премия в годовом исчислении от 5% до 15%, потому что деньги, заблокированные в этих контрактах, в противном случае могли бы быть использованы для кредитных возможностей. Эта ситуация известна как контанго и происходит почти на каждом производном инструменте. Однако этот индикатор исчезает или становится отрицательным во время медвежьих рынков, вызывая красный флаг, известный как «отсталость». На приведенном выше графике показана премия (базовая ставка) выше 8% 7 августа и с тех пор поддерживающая эту умеренную бычью. Таким образом, данные исключительно здоровы и вряд ли отражают отсутствие убеждений, даже при тестировании Bitcoin уровня ниже 44 000 долларов дважды за последние 15 дней.

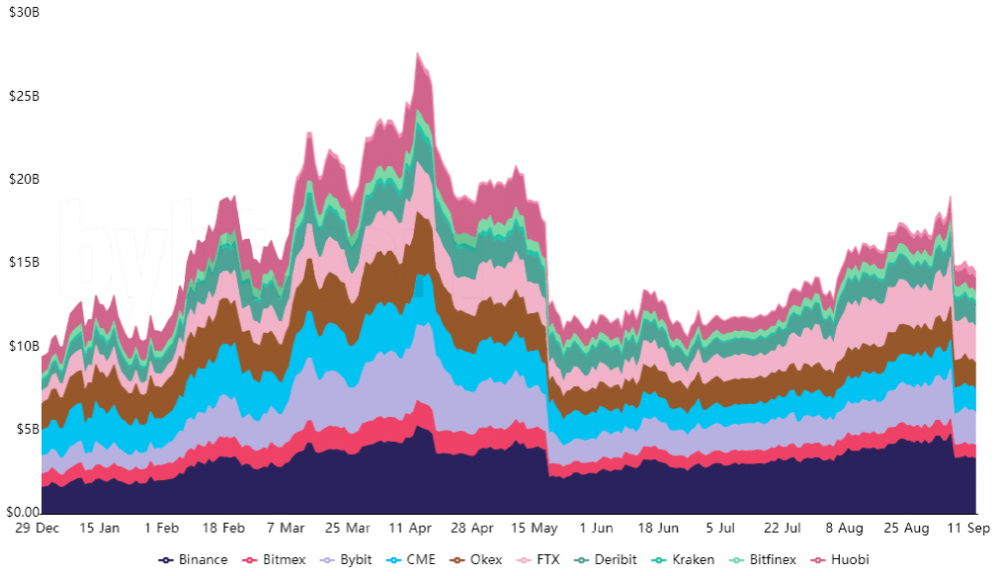

3,54 миллиарда долларов в ликвидации на рынках деривативов 7 сентября определенно навредили трейдерам с избыточным использованием заемных средств, но открытый интерес к фьючерсам на биткоины все еще полезен в грандиозной схеме вещей.

Текущий показатель в 14,8 миллиарда долларов на 23% выше среднего показателя в июне и июле в 12 миллиарда долларов. Это противоречит предположениям о том, что трейдеры серьезно пострадали и не решаются создать позиции из-за волатильности биткоина или каким-то образом опасаются надвигающегося медвежьего события. Не должно быть никаких сомнений, по крайней мере, по данным фьючерсных рынков, что инвесторы нейтральны к бычьим, несмотря на недавнюю коррекцию цен. Конечно, трейдеры должны следить за важными уровнями сопротивления, но до сих пор 44 000 долларов остается золотым рубежом.

Источник: Источник