Финансовая алхимия: как увеличить доход с помощью менеджеров ликвидности Uniswap v3

Содержание статьи

Запуск третьей версии Uniswap стал важной вехой в развитии децентрализованных финансов (DeFi). Популяризовав в свое время механизм автоматического маркетмейкера (AMM), ведущая Ethereum-биржа представила рынку концепцию концентрированной ликвидности.

Почти сразу после апгрейда платформы появились совершенно новые для индустрии сервисы, призванные повысить доходность провайдеров ликвидности на Uniswap v3 и снизить риски непостоянных убытков.

Мы ознакомились с такими сервисами, изучив их функциональность и показатели эффективности.

- Благодаря кардинально новым функциям Uniswap v3 на рынке появился новый тип сервисов, оптимизирующих доходность позиций концентрированной ликвидности.

- Несмотря на, казалось бы, интересный замысел и актуальность, показатели доходности сервисов-оптимизаторов невысоки.

- Менеджеры концентрированной ликвидности подвержены различным рискам и плохо работают в периоды высокой волатильности рынка.

Особенности Uniswap v3

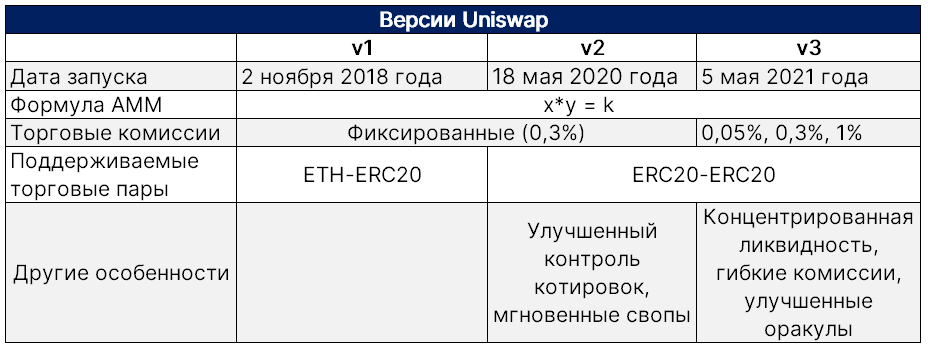

Uniswap — лидирующая по объемам торгов и числу пользователей Ethereum-биржа. Первая версия децентрализованной платформы начала работу 2 ноября 2018 года. С того момента стало появляться все больше торговых площадок, использующих механизм автоматического маркетмейкера (AMM) вместо традиционной книги ордеров.

В мае 2020 года состоялся запуск второй версии Uniswap, ключевой особенностью которой стала возможность размещения токенов ERC-20 в пулах с любыми другими активами этого же стандарта.

Основные преимущества первых двух версий:

- Простота использования — интуитивно понятный интерфейс, открывший возможность каждому получать пассивный доход от предоставленной ликвидности.

- Компаундинг комиссий. Накапливаемые провайдерами ликвидности (LP) комиссии возвращаются назад в пул, создавая эффект сложного процента.

- Взаимозаменяемость. LP-токены эквивалентны между собой словно детали конструктора LEGO. Такие активы можно использовать в качестве залогового обеспечения в протоколах вроде Aave или MakerDAO, повышая таким образом эффективность использования капитала.

5 мая 2021 года Uniswap запустила уже третью версию протокола с кардинально новыми функциями и возможностями, среди которых:

- концентрированная ликвидность;

- ордера лимитного диапазона;

- множественные позиции в рамках одного пула.

В третьей версии также появилась трехуровневая структура комиссий (0,05%, 0,3% и 1%). Она призвана дать провайдерам ликвидности (LP) возможность выбирать пулы в соответствии с их склонностью к риску. Например, пара ETH/DAI волатильнее USDC/DAI, а значит предполагает более высокий риск.

Комиссии в 0,05% характерны в основном для пар со стейблкоинами. Уровень 0,3% свойственен пулам вроде ETH/DAI, и 1% — гораздо более волатильным парам с низколиквидными активами.

Концентрированная ликвидность и Optimism: удастся ли Uniswap удержать лидерство среди DEX?

Благодаря революционной для DeFi концепции концентрированной ликвидности у LP появилась возможность выбирать определенные ценовые диапазоны для размещения средств в пуле. Например, участник рынка может разместить 30% активов в пуле USDC/ETH для диапазона $2000-$3000, выделив оставшиеся 70% для более узкого диапазона — $1500-$1700. Вариантов есть огромное множество.

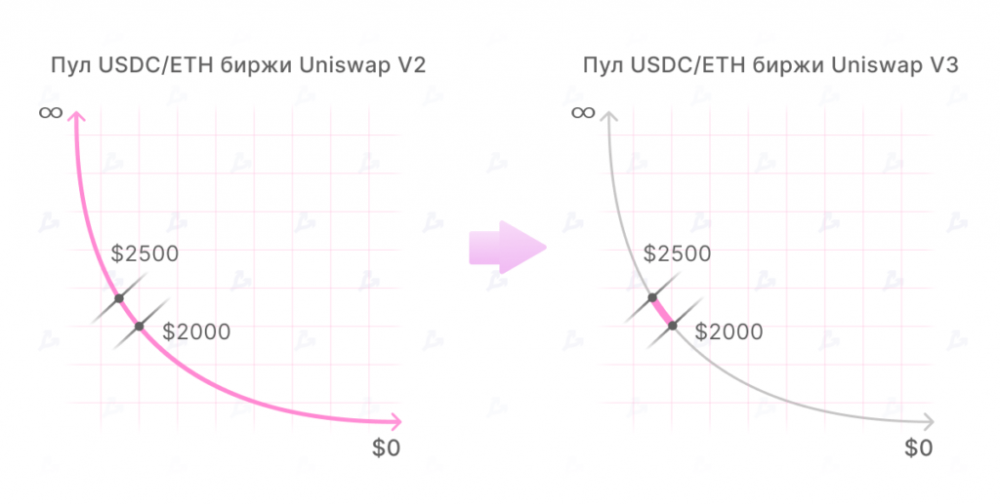

В первой и второй версиях Uniswap ликвидность распределяется равномерно вдоль ценовой кривой. Это значит, что пользователям не приходится выбирать ценовые диапазоны, а лишь загружать активы в пулы.

Недостаток столь незамысловатого подхода в том, что фактически задействуется лишь часть ликвидности. Цена даже самых волатильных активов не может колебаться от нуля до бесконечности — она в основном пребывает в определенном диапазоне, в пределах ограниченного участка ценовой кривой.

Это значит, что ликвидность, рассеянная в неактуальных для текущих рыночных условий участках, попросту не задействована. При таком подходе капитал используется далеко не самым эффективным образом.

Ценовые кривые второй и третьей версий Uniswap при рыночной стоимости Ethereum в диапазоне $2000-$2500.

Провайдеры ликвидности Uniswap v3 могут значительно эффективнее использовать капитал, выбирая, по сути, индивидуальные ценовые кривые. Для иллюстрации работы этого механизма предположим, что Алиса и Боб решили предоставить ликвидность в пул USDC/ETH. У каждого из них по $10 000, а текущая цена Ethereum — $2700.

Алиса внесла в пулы ликвидности второй версии платформы 5000 USDC и 1,85 ETH, разделив таким образом свой капитал поровну между двумя активами.

Бобу решил не направлять все средства в один пул. Выбрав ценовой диапазон между $2200 и $3200, он депонировал всего 600 USDC и 0,22 ETH. Оставшиеся $8800 Боб задействовал для других инвестиционных возможностей.

Несмотря на существенную разницу в объеме вложений, Алиса и Боб будут получать одинаковый комиссионный доход пока цена ETH находится в диапазоне $2200-$3200. Выбрав новую версию Uniswap и оптимальный диапазон, Боб заставил свой капитал работать в разы эффективнее.

Более того, он значительно снизил риски. Если вдруг цена ETH упадет до $0, Боб потеряет 12% от своего капитала, а вот Алиса — все средства.

Для реализации концепции концентрированной ликвидности разработчикам Uniswap пришлось пойти на некоторые компромиссы. Например, провайдеры ликвидности третьей версии получают NFT вместо взаимозаменяемых токенов стандарта ERC-20, представляющих их средства в пуле.

«Однако позиции можно сделать взаимозаменяемыми посредством использования сторонних контрактов и партнерских протоколов. Кроме того, торговые комиссии больше автоматически не реинвестируются обратно в пул от имени LP», — объясняется в блоге Uniswap.

Выбирая узкие ценовые диапазоны провайдеры подвергают себя рискам непостоянных убытков, свойственным AMM. Учитывая волатильную природу большинства криптоактивов, выбор оптимального диапазона может быть затруднительным. Капиталоэффективность не достигается легко — всегда есть риск, что цена выйдет из установленного пользователем диапазона.

К примеру, пользователь внес ликвидность в пул USDC/ETH, установив диапазон концентрированной ликвидности в пределах $2500-$4000. Если цена упадет ниже $2500, вся предоставленная провайдером ликвидность конвертируется в ETH. Если же вторая по капитализации криптовалюта вырастет выше отметки $4000, пользователь останется с USDC. В обоих случаях LP прекращает получать комиссионный доход, подвергая себя издержкам упущенной выгоды.

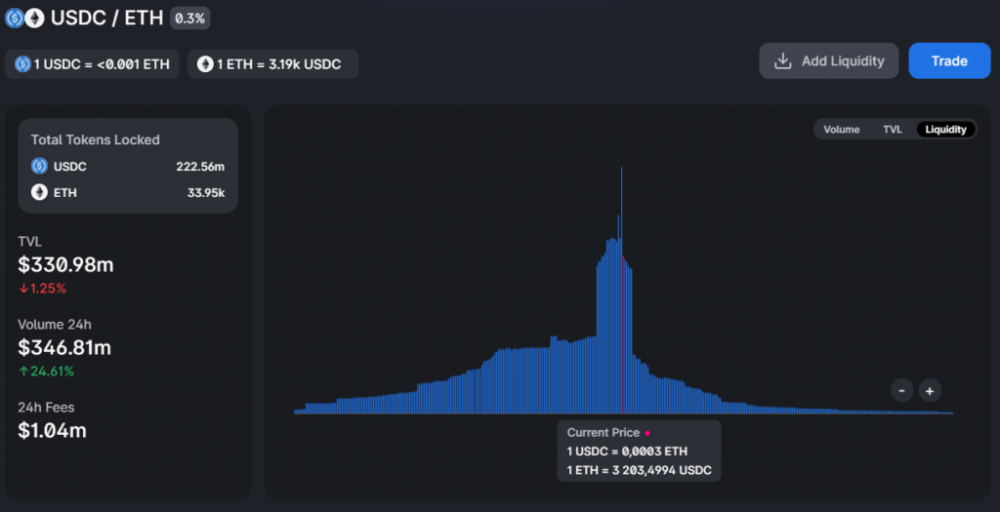

Общая ликвидность пула USDC/ETH, сосредоточенная преимущественно вблизи актуальной цены Ethereum. Данные: Uniswap Info.

Несмотря на перечисленные недостатки, общий оборот новой версии биржи в несколько раз превышает показатель Uniswap v2. Разница заметна и в разрезе отдельных пулов, включая USDC/ETH — $332 млн против $305 млн (по состоянию на 9.08.2021).

Согласно опубликованному в июле исследованию Nansen, большинство пользователей Uniswap v3 (58%) удерживает лишь одну позицию концентрированной ликвидности. Более пяти таких позиций обнаружено менее чем у 10% адресов.

«В общей сложности мы обнаружили 22 684 уникальных адреса, которые удерживают/удерживали позиции на Uniswap v3. Значительная часть (77%) таких пользователей относится к категории пассивных провайдеров ликвидности. Это значит, что они почти никогда не корректировали параметры своих позиций», — поделились наблюдениями исследователи.

14% пользователей удерживали от одной до пяти позиций и меняли их более двух раз. Лишь 1% провайдеров удерживал более 25 позиций.

Таким образом, лишь небольшой процент пользователей придерживается проактивного подхода к менеджменту ликвидности. В ответ на сложившуюся ситуацию на рынке появляются различные сервисы, призванные обеспечить управление концентрированными позициями на Uniswap v3 при минимальном участии пользователя.

Основные подходы к управлению LP-позициями

Процесс вывода ликвидности после выхода цены из целевого ценового коридора и предоставления средств в другой диапазон называется ребалансировкой. Цель недавно появившихся сервисов для управления ликвидностью Uniswap v3 заключается в автоматизации ребалансировки позиций LP. Вдобавок к этому подобные сервисы могут реинвестировать комиссионный доход провайдеров ликвидности.

Нативные токены таких платформ, как правило, стандарта ERC-20. Это значит, что они могут использоваться в качестве залогового обеспечения на лендинговых сервисах, а также участвовать в программах майнинга ликвидности.

Согласно документации сервиса Alpha Vaults от Charm Finance, есть два подхода к управлению концентрированной ликвидностью:

- Активная ребалансировка, предполагающая обмен токенов для последующего размещения в новом диапазоне и, соответственно, определенную комиссию за каждую такую операцию.

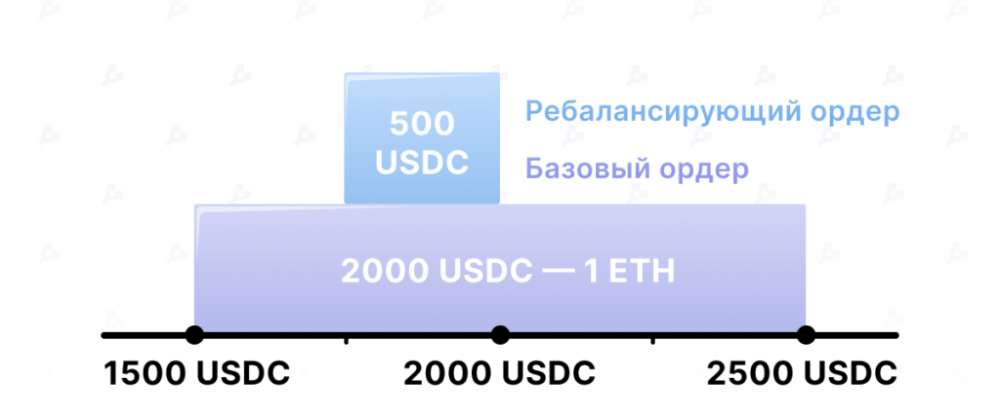

- Пассивная ребалансировка — не предполагает обмена токенов для переноса позиции в другой диапазон. Вместо этого применяются два типа ордера — базовый и ребалансирующий или «односторонний» (single-sided). Ордера первого типа располагаются симметрично вокруг текущей цены. Второй тип ордера занимает более узкий диапазон, который близок к текущей цене и совпадает с базовым. Параметры ордеров меняются каждые 12 часов.

Базовый и ребалансирующий ордера в рамках стратегии Alpha Vaults. Данные: Charm Finance.

«Термин “односторонняя ликвидность” не совсем ясен, однако по своей сути он аналогичен лимитному ордеру, расположенному близко к текущей цене. Таким образом, если цена движется в этом направлении, то вторая позиция становится активной и начинает собирать комиссии LP», — пояснил в своей статье DeFi-эксперт под ником Vividot.

На изображенном выше примере проиллюстрирована ликвидность в виде 1 ETH и 2000 USDC в базовом диапазоне $1500-$2500. Когда цена колеблется между $1750 и $2000, срабатывает ребалансирующий ордер, конвертирующий излишек USDC в ETH.

По словам Vividot, при пассивной ребалансировке комиссии не взимаются. С другой стороны, доходность LP-позиции уменьшается при сильных и продолжительных ценовых движений в определенном направлении. В такие периоды стратегия пассивной ребалансировки не срабатывает, более привлекательным становится проактивный подход к управлению позициями.

«Выбор диапазона ребалансировки даже более важен, чем выбор метода ребалансировки», — подчеркнул эксперт.

Назревает дилемма:

- наилучший с точки зрения капиталоэффективности диапазон — максимально узкий и наиболее соответствующий будущим ценам (которые неизвестны);

- выбор узкого диапазона чреват падением доходности в периоды повышенной волатильности рынка.

Если пользователь стремится сократить вероятность непостоянных убытков (Impermanent Loss, IL), ему следует выбрать максимально широкий участок ценовой кривой.

У каждого менеджера ликвидности Uniswap v3 свой подход к выбору диапазона и управлению позицией. В этих сервисах предусмотрено определенное вознаграждение за результат (performance fee), источником которого являются комиссии Uniswap v3. Получаемое вознаграждение используется для покрытия расходов газа при ребалансировках, выкупа токенов управления и прочих целей.

Чтобы показать важность учета таких комиссий при выборе стратегий управлении ликвидностью, Vividot привел следующий пример:

«Предположим, Менеджер 1 использует стратегию широких диапазонов (низкая комиссия LP, небольшая вероятность IL). Менеджер 2 использует узкие диапазоны (высокая комиссия LP, высокая вероятность IL). В этом случае вознаграждение за результат одинаково (10%), равно как и сам результат в виде комиссий LP и величины IL. Однако Менеджер 2 заплатит больше комиссий за ребалансировку, что нежелательно с позиции пользователя».

По словам эксперта, период ребалансировки также очень важен, поскольку от него зависят компаундинг комиссий LP и реализация убытков вследствие IL.

Обзор менеджеров ликвидности Uniswap v3

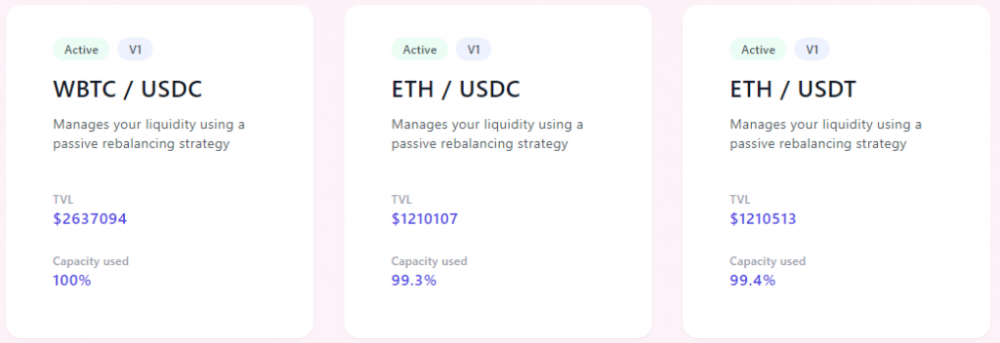

Alpha Vault. Это первый сервис подобного рода, запущенный 7 мая — спустя два дня после начала работы третьей версии Uniswap. На момент написания (10.08.2021) работают три автоматизированных пула ликвидности:

- WBTC/USDC;

- ETH/USDC;

- ETH/USDT.

Стоимость средств (TVL) первого пула превысила $2,6 млн, второго и третьего — $1,2 млн. Проект периодически повышает лимиты на общий объем средств в хранилищах (Vaults).

Данные: Alpha Vault.

Alpha Vault использует пассивный метод ребалансировки и диапазоны, зависящие от средневзвешенной по времени цены (TWAP). Вознаграждение за результат составляет 5%, средства поступают в казначейство Charm.

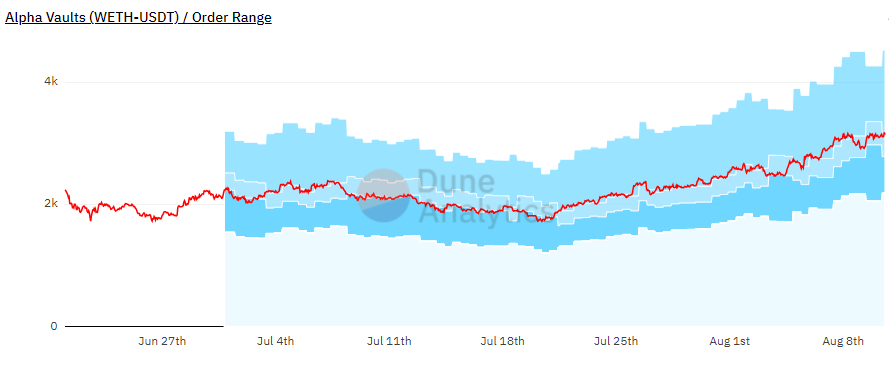

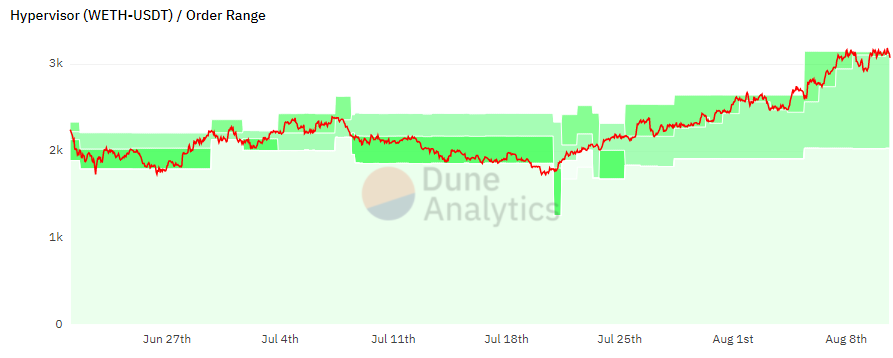

На графике ниже представлена динамика диапазона для пары WETH/USDT. Светло-голубым и синим цветами выделены ребалансирующие и базовые ордера.

Данные: Dune Analytics.

Как можно заметить, диапазоны довольно широкие. Такой подход призван снизить величину потерь при резких ценовых движениях.

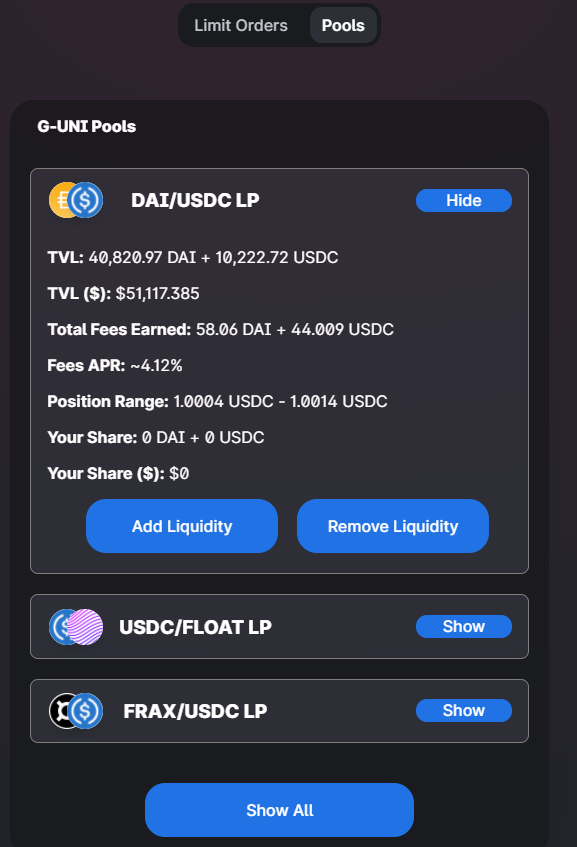

Gelato Network. У проекта есть собственный токен стандарта ERC-20 — G-UNI. Он используется в программе майнинга ликвидности, созданной при содействии DeFi-платформы InstaDapp.

Управление ликвидностью происходит на базе сервиса Sorbet Finance от разработчиков Gelato Network.

Доходность пула DAI/USDC чуть более 4% (по состоянию на 10.08.2021). Данные: Sorbet Finance.

Платформа позиционируется как сеть ботов, использующих смарт-контракты для активной ребалансировки. Ценовой диапазон определяет команда разработчиков. Вознаграждение за результат составляет 10%.

Visor Finance. Бета-версия сервиса начала работу 18 мая. Проект использует полосы Боллинджера для определения ценовых диапазонов.

Темно-зеленым цветом обозначен диапазон базовой ликвидности, светло-зеленым — ребалансирующий диапазон. Данные: Dune Analytics.

На графике видно, что в проекте задействованы более узкие диапазоны ценовой кривой. Вероятно, это сделано для максимизации дохода в периоды относительно спокойной ситуации на рынке.

Используется пассивный метод ребалансировки. Вознаграждение за результат составляет 10% (средства используются для выкупа токенов VISR и вознаграждения стейкеров).

Aloe Capital позиционируется как автономный протокол распределения ликвидности для Uniswap v3. Основная идея проекта заключается в использовании рынков предсказаний для выбора диапазонов ребалансировки.

«Aloe помогает пассивным провайдерам ликвидности получать преимущества концентрированной ликвидности, а также вознаграждает стейкеров за их предсказания», — говорится на сайте сервиса.

Стейкеры токенов проекта могут предлагать диапазоны, в которых, по их мнению, будет пребывать цена в ближайший час. Протокол вознаграждает участников рынка за точные прогнозы и подвергает слешингу за неверные предсказания.

Метод ребалансировки: пассивный. Общий объем предложения токенов фиксирован — 1 000 000 ALOE, 5% из которого предусмотрено в качестве вознаграждения стейкерам за прогнозы.

Lixir Finance. Согласно описанию, проект обеспечивает оптимальную капиталоэффективность при минимальных непостоянных убытках.

«Просто выберите желаемую пару токенов и Lixir оптимизирует и автоматически сбалансирует ваши позиции соответствующим образом», — говорится на сайте сервиса.

Помимо комиссий LP, пользователи могут получать токены LIX в процессе майнинга ликвидности.

Метод ребалансировки: пассивный. Диапазон цен основан на TWAP. Комиссии протокола варьируются, предусмотрен выкуп токенов LIX.

Подобные решения разрабатывает также Mellow Protocol. Однако на сайте проекта пока нет никаких инструментов оптимизации дохода — лишь указано, что скоро появятся новые хранилища. Кроме того, выложен исследовательский документ о возможностях программируемого управления ликвидностью на Uniswap v3, насыщенный множеством математических формул.

Harvest Finance. Этот более-менее известный проект, находящийся в верхней части рейтинга DeFi Pulse, предлагает хранилища на базе Uniswap v3. Однако в них не предусмотрена ребалансировка, а лишь сбор комиссий и их компаундинг.

Данные: Harvest Finance.

Если актуальный ценовой диапазон существенно меняется, разработчики создают хранилище с другими параметрами.

Проект прошел аудит с участием Least Authority, Haechi, Peckshield и CertiK.

Подводные камни

Созданный Vividot дэшборд на сервисе Dune Analytics отслеживает не только динамику диапазонов менеджеров ликвидности, но и показатели доходности этих инструментов.

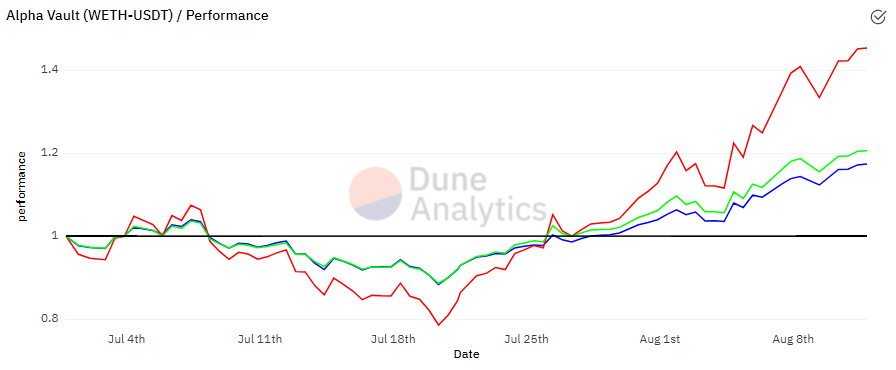

На графике ниже представлены показатели эффективности пула WETH-USDT под управлением сервиса Alpha Vault (синяя линия; учитываются IL и комиссии LP) в сравнении с простым хранением Ethereum в кошельке (красная линия) и аналогичным пулом второй версии Uniswap (зеленая линия; не учитываются комиссии, а лишь IL).

Данные: Dune Analytics.

Как можно заметить, у менеджера ликвидности гораздо ниже доходность в сравнении с альтернативами на фоне уверенного роста цены Ethereum в начале августа. С другой стороны, во время июльской коррекции рынка просадка позиции WETH-USDT на Alpha Vault была не столь глубокой в сравнении с ценой ETH, а примерно сопоставимой с показателями аналогичного пула на Uniswap v3. Очевидно, что в обоих случаях стейблкоин от Tether снижает волатильность позиции.

Схожие показатели у аналогичного пула под управлением Visor Finance, где используются полосы Боллинджера.

Данные: Dune Analytics.

Показатели WETH-USDT еще сильнее отстают от альтернатив на фоне роста цены Ethereum. Преимуществом можно считать неглубокую просадку LP-позиции на фоне июльской коррекции рынка.

Не обнадеживает и доходность продукта Sorbetto Fragola от Popsicle Finance.

Данные: Dune Analytics.

Судя по данным графиков, старые-добрые пулы второй версии Uniswap проявляют себя лучше, чем v3-оптимизаторы. В периоды бычьего рынка инвесторам проще и выгоднее хранить активы в кошельке (HODL).

«Сейчас хорошие показатели у LP, не выходящих за рамки широкого ценового диапазона, — отметил Vividot. — Если цена ETH сильно падает или растет, выходя за пределы диапазона, показатели могут быть ужасными».

Пользователь Twitter под ником revert привел пример показателей позиции ETH/USDC в широком диапазоне — $1665-$3334.

1/ ETH/USDC position on a range from $1655 — $3334 has a 94% apr vs HODL. It has stayed within range 100% of the time for its 42 day life, has had no capital reallocation or fee collection. https://t.co/2Zk2BoVGO1 https://t.co/ta11tAIyaz pic.twitter.com/86HER3uFPS

— revert 🦇🔊 (@revertfinance) July 3, 2021

По его наблюдениям, позиция продемонстрировала доходность, почти сопоставимую с HODL. На протяжении всех 42 дней наблюдений позиция оставалась в пределах установленного диапазона.

Как и любые другие DeFi-сервисы, менеджеры концентрированной ликвидности не застрахованы от взломов и багов. Вышеупомянутый протокол Popsicle Finance недавно подвергся хакерской атаке, в результате которой лишился $20,7 млн.

Ошибка обнаружилась в продукте проекта Sorbetto Fragola. Злоумышленник опустошил 85% пулов.

«Хакер заставил контракт полагать, что он получил столько же комиссий, как и общий объем заблокированных в пуле средств и, исходя из этого, имеет право на $20,7 млн, находившихся в пуле», — говорится в сообщении проекта.

Впоследствии он обменял полученные монеты на ETH на Uniswap, а затем отправил средства на сервис микширования Tornado.Cash, чтобы отмыть.

Представители Popsicle Finance позже сообщили, что от атаки пострадали 439 адресов. У 146 из них были активные позиции по крайней мере в одном пуле. У 62% адресов стоимость потерь составляла менее $10 000, у 86% — не превышала $60 000.

Разработчики заверили пользователей, что баг найден, а также разработаны планы по компенсации средств и перезапуску Sorbetto Fragola.

Выводы

Доходность большинства LP-оптимизаторов пока не впечатляет. Она значительно ниже в сравнении с обычным HODL’ом и показателями пулов ликвидности Uniswap v2. С другой стороны, этот подсегмент только зарождается и пока рано делать строгие выводы об эффективности таких сервисов.

Наиболее интересным представляется подход Aloe Capital, заключающийся в интеграции с рынками предсказаний. Однако довольно проблематично прогнозировать будущие цены волатильных криптоактивов, поэтому токеномике проекта еще предстоит доказать свою эффективность.

Потенциал Uniswap v3 далеко не исчерпан. Концепция концентрированной ликвидности открывает широкие возможности для создания автоматизированных стратегий управления активами. Успех разработчиков новых решений расширит возможности криптоинвесторов, демократизирует маркетмейкинг в DeFi и укрепит рыночные позиции Uniswap в условиях ужесточающейся конкуренции.

Источник: Источник